Podle dat serveru RealityČechy.cz vzrostla v srpnu průměrná cena bytů o dalších 20 000 Kč na 2,93 mil. Kč. Oproti loňskému srpnu jsou však ceny v ČR v průměru už o 325 000 korun výše (y/y +13 %).

V korunovém vyjádření k největšímu meziročnímu nárůstu cen – o 357 000 Kč – došlo v kraji Vysočina, kde ceny z loňských 1,57 mil. Kč vzrostly na 1,93 mil. Kč. Ovšem procentuálně ceny nejvíce rostly v Ústeckém kraji, kde si lidé oproti loňsku nyní v průměru připlatí za nové bydlení o 29 % více. Jak v případě Vysočiny, tak Ústeckého kraje se jedná o regiony, kde ceny začaly růst až jako poslední a v tuto chvíli tempo růstu pravděpodobně graduje. Ostatně na mapě ČR jsou už i regiony, kde ceny bytů v meziročním srovnání poklesly. Jedná se o Jihočeský (y/y -2 %) a Královéhradecký kraj (- 6 %).

Průměrný byt vychází na téměř 7násobek čistého ročního příjmu

Růst cen nemovitostí se negativně promítá do dostupnosti vlastního bydlení. Zatímco loni vyšel českou domácnost byt o průměrné ceně 2,6 mil. Kč na 6,25násobek svých čistých ročních příjmů (měřeno indexem návratnosti bydlení). Letos je to již 6,8násobek. Aktuální situaci rozhodně nelze označit za příznivou pro pořízení bydlení.

Z regionálního pohledu je statisticky finančně nejnáročnější pořízení bytu v Praze a to i přesto, že průměrné příjmy jsou v Praze vysoko nad celorepublikovým průměrem. Koupě bytu za 5,48mil. Kč, což je aktuální cenový průměr v Praze, vyjde tamní domácnost na více než 11 čistých ročních příjmů. Daleko s odstupem je pak Jihomoravský kraj, kde ceny zvedají data za Brno a Středočeský kraj.

Splátka hypotéky nyní spolkne 44 % čistého příjmu domácnosti

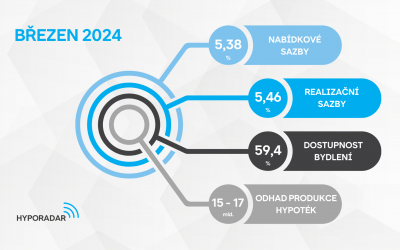

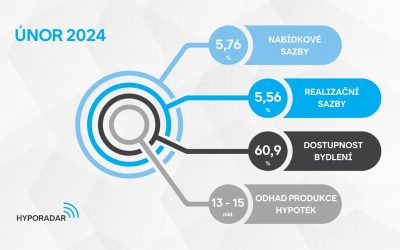

Vzhledem k vysokým cenám realit většina lidí se při pořízení nemovitosti neobejde bez hypotéky nebo úvěru ze stavebního spoření. Kromě indexu návratnosti bydlení proto k monitoringu dosažitelnosti bydlení používáme INDEX DOSTUPNOSTI BYDLENÍ. IDB poměřuje průměrný čistý měsíční příjem české domácnosti s výší splátky hypotéky na byt o průměrné ceně v daném regionu. Ze srpnových dat pak vyplývá, že průměrná česká domácnost nyní vynaloží na měsíční splátku hypotéky necelých 44 % svých čistých měsíčních příjmů, což je nejhorší hodnota od konce roku 2009, kdy jsme s monitoringem dostupnosti bydlení začali. Loni v srpnu to bylo 38,5 % a rok před tím 32 %.

S dosažitelností vlastního bydlení to asi jen tak lepší nebude

Ačkoliv příjmy českých domácností rychle rostou, tempo růstu cen nemovitostí a úrokových sazeb je rychlejší a v dohledné době se to nejspíše nezmění. A co víc, od října začne platit nové doporučení ČNB, které zpřísní podmínky úvěrovatelnosti českých domácností, což se samozřejmě dál promítne v dosažitelnosti vlastního bydlení.

Tip: Aktuální přehled nabídkových sazeb hypoték naleznete v našem srovnávači hypoték.

„Jedním z doporučení ČNB je, aby měsíční splátky všech závazků klienta nepřesáhly 45 % jeho čistých příjmů. Index dostupnosti bydlení, který rovněž monitoruje zatížení příjmů českých domácností, je aktuálně na hodnotě 43,6 %. A to počítá jen s průměrnou měsíční splátkou hypotéky vůči čistým měsíčním příjmům českých domácností a vůbec nezahrnuje případné další úvěrové závazky. Už z tohoto údaje je zřejmé, že pořízení vlastního bydlení bude při stávajících cenách nemovitostí a úrokových sazbách hypoték pro řadu domácností velice složité,“říká Libor Ostatek, ředitel makléřské společnosti GOLEM FINANCE, která se specializuje na hypotéky a úvěry ze stavebního spoření.

Zdroj: GOLEM FINANCE, RealityČechy.cz, ČSÚ,