Index dostupnosti bydlení (IDB)

Index dostupnosti bydlení (všechny byty, celá ČR, 70 % LTV) v březnu klesl z 30,3 na 29,9 procenta.

Index 85% LTV klesl z 30,8 % na 30,4 %*.

Index 100% LTV klesl z 34,1 na 33,6 %*.

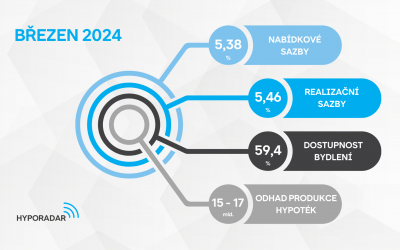

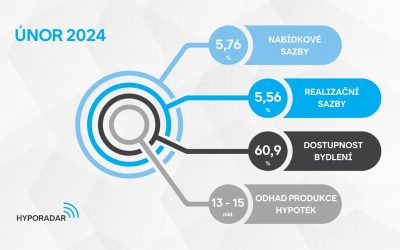

Úrokové sazby hypoték prolomily dosavadní minima, když meziměsíčně klesly o 7 setin procentního bodu na 2,93 %, což v kombinaci s faktickou stagnací průměrných cen bytů (všechny typy bytů, celá ČR) na úrovni 1,72 mil. Kč přineslo zlepšení dostupnosti bydlení. Hlavní index dostupnosti bydlení (IDB), který vyjadřuje, jak velkou část průměrného čistého příjmu domácnosti spolkne splátka hypotéky, meziměsíčně klesl o 4 setiny procentního bodu na 29,9 %.

V porovnání se stejným obdobím loňského roku je tedy dostupnost bydlení o 3 desetiny procentního bodu lepší. V březnu 2013 vykazoval Index dostupnosti bydlení hodnotu 30,2 %*. Mnohem zajímavější srovnání však nabízí pohled 5 let nazpět, kdy jsme začali indexy sestavovat. Tehdy – v březnu 2009 – míra zatížení domácností měsíční splátkou při průměrné úrokové sazbě 5,66 % a ceně bytů 2,12 mil. Kč dosahovala 50,7 % čistého měsíčního příjmu.

Dostupnost bydlení v krajích ČR

Regionálně nejmenší zatížení hypoteční splátkou vykazuje Ústecký kraj (12,5 %), Moravskoslezský kraj (18,1 %) a Vysočina (19,5 %). Na opačném konci žebříčku s nejhorší dostupností vlastnického bydlení je hlavní město Praha, kde průměrné ceny bytů za poslední rok vzrostly o bezmála 900 000 Kč. Pražané nyní statisticky na splátku hypotečního úvěru vynaloží 64,8 % svého čistého měsíčního příjmu. Obecně je možné říci, že ve větších městech dochází v posledních měsících k obratu ve vývoji cen nemovitostí a byty zažínají pozvolna zdražovat.

Index návratnosti bydlení (INB)

Index návratnosti bydlení, který vyjadřuje, kolikanásobek čistého ročního příjmu musí průměrná česká domácnost vynaložit na pořízení bytu v předem definovaném standardu, v březnu klesl o 3 setiny procentního bodu na 4,51 roku. Jinak řečeno, průměrná česká domácnost by musela na pořízení bytu v ceně 1,72 mil. Kč (průměr ČR za všechny byty) vynaložit zhruba 4,5násobek ročního příjmu.

Mezi regiony s nejlepší návratností bydlení dlouhodobě patří Ústecký kraj, Moravskoslezský kraj a Vysočina. Na opačném konci je potom podobně jako v případě indexu dostupnosti bydlení Královehradecký kraj a Praha.

Sazby po novém roce míří dolů

Průměrné úrokové sazby hypoték klesly v březnu na historické minimum. Dosavadní rekord z května 2013 překonaly o 4 setiny procentního bodu. Index GOFI 70, který s vysokou mírou přesnosti predikuje vývoj respektovaného ukazatele HYPOINDEX, klesl v průběhu března z 3 % na 2,93 %. A nejspíš ani zde se nezastaví.

Hypotéky s 5letou fixací a 70% LTV: Index GOFI 70, který měří průměrnou nabídkovou úrokovou sazbu hypoték do 70 % LTV*, klesl v březnu klesl z 3 procent na 2,93 %, čímž přepsal dosavadní rekord z května 2013. Tehdy sazby dosáhly úrovně 2,97 %. V meziročním srovnání jsou nyní sazby o 20 bazických bodů níže. Průměr v březnu loňského roku činil 3,13 procenta.

Fixace na 5 let, 85% LTV: Hypotéky do 85 % LTV meziměsíčně zlevnily o 9 setin procentního bodu z 3,20 % na 3,11 %.

Fixace na 5 let, 100% LTV: O 12 setin procentního bodu jsou levnější také hypotéky do 100 % LTV. Index GOFI 100 aktuálně činní 4,27 %. Meziročně jsou nyní sazby 100procentních hypoték rovněž o 12 bazických bodů levnější.

Pro srovnání s indexem reálných cen: Ukazatel HYPOINDEX měřící data o reálně sjednaných hypotékách v únoru klesl z 3,09 % na 3,01 %. Na základě těsné korelace mezi naším indexem nabídkových úrokových sazeb GOFI 70 a indexem skutečně sjednávaných hypoték usuzujeme, že další propad nás ještě čeká. V polovině dubna server hypoindex.cz zveřejní data za březen a lze očekávat, že hodnota indexu překoná dosavadní minimum 2,95 % nebo se mu alespoň těsně přiblíží.

Výhled do nadcházejících měsíců

Úrokové indexy v jarních měsících zpravidla díky nejrůznějším marketingovým kampaním klesají, letošní rok je však skutečně výjimečný. Nejen že „hypoteční jaro“ začalo již v únoru, ale banky z valné části rezignovaly na časová omezení kampaní a úrokové sazby snižují plošně. Navíc do konkurenčního soupeření se hned od začátku zapojily také velké banky.

Pokles sazeb proto ještě není u konce. Výše uvedené indexy odrážejí stav v měsíci březnu, ale s novým měsícem banky přicházejí s dalšími akcemi. Komerční banka nabízí garantovanou sazbu 2,79 %, která se navíc týká i hypoték bez prokazování příjmů. Česká spořitelna kontruje hypotékou za 2,55 %, což konkurenci určitě nenechá v klidu. Na základě dosavadního vývoje očekáváme, že průměr 70% hypoték (index GOFI 70) během dubna klesne pod hranici 2,90 % a k překonání dosavadních rekordů dojde i ve zbývajících dvou kategoriích (85 % a 100 % LTV).

*Upozornění k „přecenění“ indexů z důvodu aktualizace statistiky ČSÚ u čistých příjmů domácností:

Na přelomu roku provádíme aktualizace čistých příjmů domácností podle statistiky ČSÚ. Statistika ČSÚ logicky nepracuje s aktuálními daty a její údaje jsou zpožděné v řádu 1 roku. Pro aktuální hodnoty indexu musíme tedy využít metodu reálných dat čistých příjmů z předminulého roku a odhad vývoje těchto příjmů pro minulý a následující rok.

Přecenění čistých příjmů domácností v lednu 2014:

- Došlo k aktualizaci čistých příjmů domácnosti za rok 2012, dle ČSÚ

- V roce 2013 očekáváme, že příjmy se pohybovaly zhruba na úrovni roku 2012 a pro rok 2014 tento odhad posouváme na základě makroekonomických predikcí o 0,5 % výše.

Tato aktualizace čistých příjmů domácnosti se projevila změnou úrovně indexů v letech 2012 a 2013. Konkrétní hodnoty indexů jsou patrné z našich statistik.

Stabilní situace na trhu s byty

Ceny bytů se od konce roku 2013 téměř nezměnily. Neovlivnily to ani začínající akční nabídky bank, které poskytují úvěry na bydlení. Malé byty kategorie 1+1 a 1+KK od začátku roku zlevnily o 0,82 %. Průměrná cena se od konce loňského roku snížila z 832 371 Kč na 825 520 Kč, což odpovídá částce 6 851 Kč.

O něco více ztratily středně velké byty 2+1 a 2+KK. Ty jsou aktuálně v průměru o 11 427 Kč levnější než na konci roku 2013. Momentálně se dá běžný byt 2+1 v ČR pořídit za 1 158 964 Kč. Před rokem to bylo o 41 592 Kč méně. Velké byty 3+1 a 3+KK si svoji hodnotu od začátku roku drží. Jejich cena je v porovnání s koncem prosince 2013 nižší jen o 1 156 Kč, což odpovídá poklesu ve výši 0,09 %. Průměrný byt 3+1 se dá v současnosti pořídit za 1 319 742 Kč.

Z dlouhodobého pohledu jsou ceny bytů v ČR stále velmi dostupné. V počátcích ekonomické recese (září 2008) byly ceny bytů o třetinu vyšší než nyní. Průměrný byt 1+1 se dal pořídit v roce 2008 za 1 253 507 Kč (březen 2014: 825 520 Kč). Cena průměrného bytu 2+1 se nabízela v téže době za 1 714 553 Kč (březen 2014: 1 158 943 Kč) a byt 3+1 bylo možné před pěti a půl lety pořídit za 2 121 617 Kč (březen 2014: 1 319 742 Kč).

V rámci dostupnosti bydlení je nutno připočíst také „úvěrový faktor“ zohledňující výši úrokových sazeb. V srpnu 2008 byla průměrná sazba hypotečního úvěru v ČR 5,82 %, což je téměř dvojnásobek oproti aktuální sazbě 3,08 %. Stále tedy platí, že je nyní velmi dobrá doba pro pořízení vlastní nemovitosti.